作者 I 周佳丽

报道 I 投资界PEdaily

这是北京一家老牌VC基金的真实经历:

内部一家明星被投企业,经营稳健,每年有3亿元的营收,净利润也有大约3000万元,由于市场变化短期内无法实现IPO,迫于给LP回款的压力,投资人开始忙着转让项目的老股。

但进展并不顺利。“我们对接了不下200家机构,参与尽调的有5、6个,但最终能出价的基本没有。”该VC基金老大有些无奈,有利润、经营得比较好的企业尚且如此,那些还在亏损的项目情况可想而知。

去库存,正在成为一级市场的另一番景象。

退出之困

连老股也卖不出去了

今天绝大多数投资人,无论曾经取得过多少成绩,无不在为退出费尽心机,甚至后悔前两年投在了高点。

想起一位投资人讲述的真实经历——多年前,他成功投进一家新能源企业,公司很快就融到了C轮,当时创始人曾开出高价希望他退老股,转给更有实力的资方。但这位投资人坚定持有,寄希望于IPO赚大回报。但时过境迁,IPO变得遥远,现在他正在积极卖老股中,价格早已低于创始人C轮时开出的价格。

当下的一级市场堆满了这样的故事。市场上希望退出的资产,远远大于愿意承接的资产,一些GP喊出的价格却远高于承接方愿意给的价格。存量规模庞大,加上期望值错配,如此种种造成了当下老股转让之艰难。

“现在一级市场愿意接老股的投资人非常少。”依稀记得在第十八届中国基金合伙人大会上,一位VC合伙人聊起了一幕:

他们所投的一家移动互联网领域的企业,利润过亿,账上有几个亿的现金,但不太符合现在的上市偏好。于是,内部想做一级市场的股权转让。

期间总共联系超100家投资机构,其中有20、30个去现场交流过,但最终愿意出价的只有两三家,开出的价格和预期不太一样,基本上没有办法交易。

面临着相似的处境,长三角一家早期基金的投资总监陈盛心有戚戚,他所在基金早已来到退出期,迫于DPI压力,机构老大三令五申强调退出。

上半年,他的主线任务就是完成手上两个半导体项目的股权转让,项目本身质量并不差,且基本面仍在增长,但拜访了一圈,至今都还没转出去。

他还指出一个现象:一个项目中一旦一家机构股东发起老股转让,大概率会有其他股东一同跟进情况。一来节约与创始人的沟通成本,二来IPO遥遥无期,股东们确实都有着强烈的退出诉求。

“今年LP催得特别紧,要求年内应退尽退,从上至下,大家压力都挺大的。”陈盛毫不避讳地谈起,保守来说,可能手上在管项目中有近一半退不出来,很多项目亏本转让都无人接盘,所谓好的项目能保本退就不错了。

12万亿基金等待退出

真实退出情况比想象中严峻。

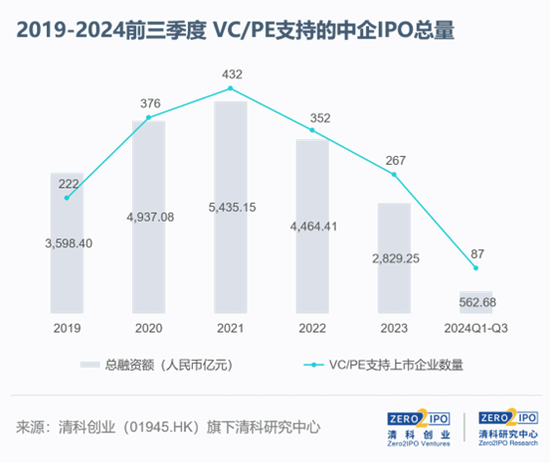

清科研究中心最新统计,2024年前三季度VC/PE支持的IPO共87家企业,背后涉及438家机构,有IPO的机构数同比下滑47.5%。其中,2024年前三季度收获4个及以上IPO的机构共10家,仅为去年同期约两成,VC/PE通过IPO退出的难度升级。

从账面价值来看,2024年前三季度VC/PE通过IPO退出的机构所持IPO企业股份账面总价值(按发行价计)为940.27亿元,同比下降68.1%,退出价值和收益水平严重收缩。

万亿创投堰塞湖正在形成。如用在中基协备案的直投基金和母基金在内的所有基金,对基金期限做一个定义,估算下来有6.8万亿的基金进入到了延长期,有将近12万亿的基金现在进入到退出期。也就是说,退出+延长期的基金规模已经达到19万亿。

IPO通道紧缩,VC/PE开始探索和考量更多元化的退出方式,毕竟在成熟市场里,即使最后IPO退出收益占比高达70、80%,实际发生的IPO退出数量上也只占10、20%。

于是,并购被寄予厚望。对于股权投资基金来说,并购退出周期短,是较为理想的将“纸面财富”变为“真金白银”的方式。业内流传着不少投资机构牵头项目创始人寻找买家的传闻,大家都在调整心态,寻求落袋为安。

但实操来看,并购退出并非易事。一位券商朋友与不少投资机构聊完的感受是,大家对并购的理解还处在初步阶段,大多都还是找接盘侠的逻辑,在内部各轮投资人的利益都无法达成一致的情况下,并购退出无从谈起。而对比庞大的退出堰塞湖,并购可能只是一个小出水口,上一波投资还得靠自然出清。

“并购并不是主要的退出方式,短期一两年内无法替代IPO的作用。只有持续的、稳定的IPO,才能有效疏通行业消化不良的问题。”

令人心情复杂的是,回购诉讼似乎成为今年投资机构寻求退出的方式之一。礼丰律师事务所此前发布报告称,13万个项目将陆续面临退出压力,“上万名企业家可能面临数亿元的回购风险”。

“应退尽退,今年我们一直在集中盘查项目,到了回购期还未履约的被投企业,进一步调查创始人名下的资产状况。”一位不愿具名的基金募资负责人向我们透露。

她补充解释说,如果与被投企业签署的回购权到期,而GP不积极发起回购,可能会被LP追责——按照未尽到勤勉义务被告到法院,GP将可能承担一切损失。言外之意,部分LP的退出压力传导至投资机构身上,客观上加剧了回购现象。

但回购退出依旧困难重重。清科研究中心的调研显示,投资时,部分机构会签订回购协议,但若企业无充足现金流,回购也将成为空想。44%的调研机构认为企业无力回购影响项目退出。

而过度强调回购也将打击创业者的积极性,不利于创投市场长期发展。这是所有人都不愿看到的一幕。

建设一级市场流动性

一个鲜明的对比是,美国基金完整退出平均需要19年,那么按照人民币基金“5+2”“7+2”的存续期来看,要如期把一只基金关闭并不容易。

创投基金延期潮历历在目。最近华南一位创投大佬在发言时就曾指出,“我们的基金LP要求基金到期,我说应该考虑到前几年的特殊情况,允许延长三年。”

LP也无可奈何。“现实的问题是子基金总在延期清算。子基金有它的难处,商业环境不是特别支持想清算的,导致有项目清算不了基金也无法清算。”北京一家市场化母基金合伙人认为,对于一级市场来说,打开退出的通路可能是最重要的。

究其背后,是一级市场流动性难题。

没有退出,LP势必更加谨慎出资,投向创新的钱也就更少了,“募投管退”的良好循环将被打破。

基石资本董事长张维此前发文表示,当资本市场的大门骤然缩小,IPO从全年三五百家变成不足百家,将导致全社会投资萎缩,出现大面积的诉讼、回购,严重打击创业者信心,许多海外科学家和企业家再也不愿意回来了。

“如若一级市场的退出不畅再持续两年,不知行业要走向何方?”目睹一幕幕,一位从业二十余年的创投大佬心中五味杂陈。

在他看来,IPO是需要的,并购是需要的,股权转让、S份额交易等等,都是在解决行业的流动性。“我们一定要解决一级市场消化不良的问题。让资金流动起来,让创投之水流动起来,这样才会有更多的资金回流,支持中国的创新、支持中国的创业、支持中国的科创。”

“一级市场流动性不足,这会影响风险投资人进行投资。”此前,清华大学五道口金融学院副院长田轩曾在公开论坛中指出,当前建立多层次资本市场,就是要把上市和退市的通道都打开,真正从源头上鼓励风险投资进入。

最近在与投资机构交流的过程中,不少创投大佬呼吁,现在一级流动性还没有完全建立起来,要想办法,要有更多的朋友圈联动,要有资源对接。“在这个阶段,我们要下功夫在一级市场建设流动性退出的实操方法和管理方法。”

这需要有人搭起台子来做,也需要一个周期来建设。

风向标一幕浮现——9月18日,国务院常务会议上指出,要尽快疏通“募投管退”各环节存在的堵点卡点,支持符合条件的科技型企业境内外上市,大力发展股权转让、并购市场,推广实物分配股票试点,鼓励社会资本设立市场化并购母基金或创业投资二级市场基金,促进创投行业良性循环。

事情似乎正在往好的方向发展。10月20日,证监会相关人士建议,要逐步实现IPO常态化,积极培育耐心资本,大力引导中长期资金入市。

一级市场退出这一页,注定是一场多放博弈,当利益有矛盾时,也请多一点宽容、理解、信任,还有耐心。

*文中陈盛为化名