界面新闻记者 | 刘晨光

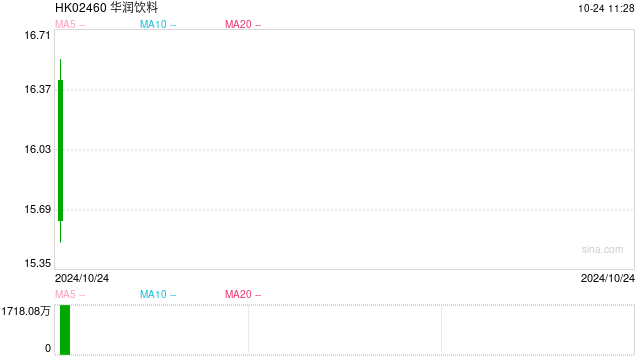

10月23日,华润饮料(控股)有限公司(华润饮料)(02460.HK)于香港上市。

截至收盘,华润饮料股价报收16.68港元/股,上涨15.03%,总市值达391.62亿港元,公司发行价14.5港元/股,所得款项净额为49.02亿港元。瑞银、中银国际、中信证券和美银证券为联席保荐人。本次发行共9家基石投资者,总计投资达3.1亿美元(占基础发行规模的48%)。

根据灼识咨询报告,华润饮料于1990年开始生产,是中国最早专业化生产包装饮用水的企业之一。历经40年的发展,已成长为中国第二大包装饮用水企业以及中国最大的饮用纯净水企业(按2023年零售额计的市场份额分别为18.4%及32.7%)。根据灼识咨询报告,华润饮料的“怡宝”品牌饮用纯净水产品于2023年的零售额达到了人民币395亿元,是中国饮用纯净水市场的第一品牌。

根据灼识咨询报告,2023年,按零售额计,公司在中国即饮软饮企业中排名第五,市场份额为4.7%;此外,在中国前五大即饮软饮企业(以2023年零售额计)中,华润饮料的零售额增速及净利润增速(以2021年至2023年的复合年增长率计)均排名前二。

业内人士表示,本次华润饮料上市有几个突出标志,2023年以来最大的香港首次主要上市;2021年以来规模最大的消费行业香港首次主要上市;2022年以来2亿美元以上项目中最高香港公开发售认购倍数;2021年7月以来2亿美元以上项目中最高国际配售认购倍数。

2021年—2023年,华润饮料以“怡宝”为核心品牌的包装饮用水产品产生的收入分别为人民币107.97亿元、118.87亿元、124.05亿元,分别占同期包装饮用水产品总收入的99.8%、99.8%、99.7%。

财务方面,华润饮料的收入由2021年的人民币113.4亿元增至2023年的人民币135.15亿元,复合年增长率为9.2%。于2021年—2023年,华润饮料净利润分别为人民币8.58亿元、9.89亿元、13.31亿元,净利润率分别为7.6%、7.8%、9.9%。

在资金用途方面,未来三至五年内,华润饮料称,所得款项净额的约30%,用于战略性扩张和优化产能,以提高整体供应链效率。于未来三至五年内,所得款项净额的约23%用于加速销售渠道扩张及提升渠道效率。未来二至三年内,所得款项净额的约23%用于进行销售和营销活动。未来三至五年内,所得款项净额的约3%用于增强产品研发能力,以持续拓展新的产品品类和SKU。未来三至五年内,所得款项净额的约3%用于数字化升级。所得款项净额的约8%,用于进行潜在投资及并购机会。

值得一提的是,市场对于华润饮料的认购非常积极,孖展数据方面,捷利交易宝数据显示,华润饮料孖展金额总计992.29亿港元,孖展倍数178.86倍。

富途研究团队向界面新闻记者分析称,华润饮料的上市首日,盘中涨幅超10%,由于发行规模较大,市场赚钱效应不错,将激发部分港股IPO的热情。目前香港市场的券商多采取不错的融资比例给予客户用于新股认购,因此提振了整体冻资规模,这从长远来看是利好香港的IPO市场,有助于企业更多的赴港IPO。

梧桐研究所分析员岑智勇表示,华润饮料成功上市,而且股价向好,也带旺部分同业股价,都有助改善市场气氛,尤其是IPO市场,“打新看重股票本身是否有吸引力,以及当时整体的市场状况。”

对于整体市况,中泰国际策略分析师颜招骏向记者分析指出,在三季度GDP增速放缓背景之下,四季度稳增长政策组合拳正在加速落地,短期仍有人大常委会增量财政的预期。“从估值及风险溢价的角度,恒指在19500以下才会有更大的吸引力,但短期则在19700至20100有技术性支撑。恒指21200点以上的成交密集区的沽压会比较大,需要更大催化剂才能企稳。”他分析道。

一级市场方面,瑞银全球投资银行副主席及亚洲企业客户部联席主管李镇国此前不久接受界面新闻记者采访时表示,今年第四季度,港股一级市场应该还是会非常活跃,延续第三季度整体的大方向。他认为,从行业方面,未来上市的企业主要是科技、消费相关乃至和工业相关的优质企业。此外,市场比较喜欢规模性的企业,这样公司上市的交易量会更大,而且未来二级市场的流动性会更好。