文 | 酒讯 半颗

湖北老牌酒企白云边,最近又有了新的动静。

10月18日,白云边所在的松滋市官方公众号发布消息,强调了“冲刺全国百强县”的发展目标,而实现这一目标的途径就是发展三大主导产业,其中之一即为以白云边酒业为龙头的白酒酿造产业。

松滋市政府对白云边寄予了极大期待,文章中表示,白云边酒业一直是松滋的第一纳税大户,是当地财政收入的首要担当,2024年白云边酒业计划实现销售82亿元,上缴税金17.26亿元。

去年全年实现77.25亿元营收的白云边曾一度剑指百亿,如今发展变速,百亿目标也有了变数。

01 百亿目标延后8年

于白云边而言,2024年实现82亿的目标其实是有些冷静过头了。

毕竟这家公司制定目标时向来“不太冷静”,2012年就立下“2017年业绩冲破百亿”的宏伟目标,但却在后续近10年的时间中,持续于50亿上下徘徊。

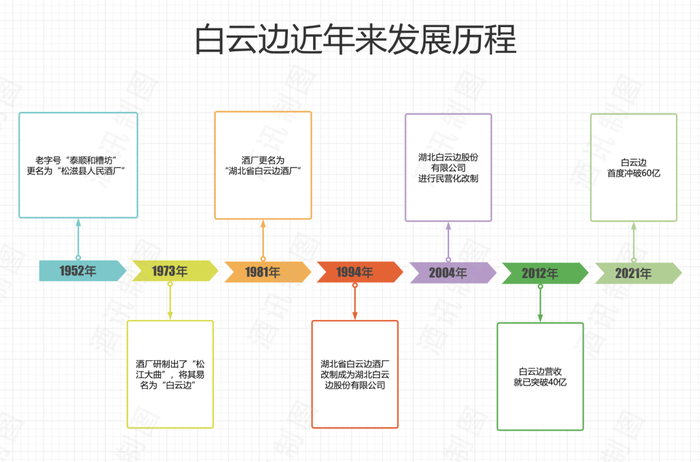

这家湖北老牌酒企前身创建于民国时期的老字号“泰顺和糟坊”,后于1952年更名为“松滋县人民酒厂”。1973年,酒厂研制出了“松江大曲”,又取李白“且就洞庭赊月色,将船买酒白云边”诗句,将其易名为“白云边”。当时的“白云边”广受好评,在第三届全国评酒会上被评为全国优质酒,此后连续蝉联三届,在湖北白酒市场颇具盛名。

1981年,酒厂更名为“湖北省白云边酒厂”,1994年改制成为湖北白云边股份有限公司,又于2004年进行民营化改制。此后,白云边在湖北白酒市场的地位基本形成,成为湖北省市占率最高、市场规模最大的白酒品牌。

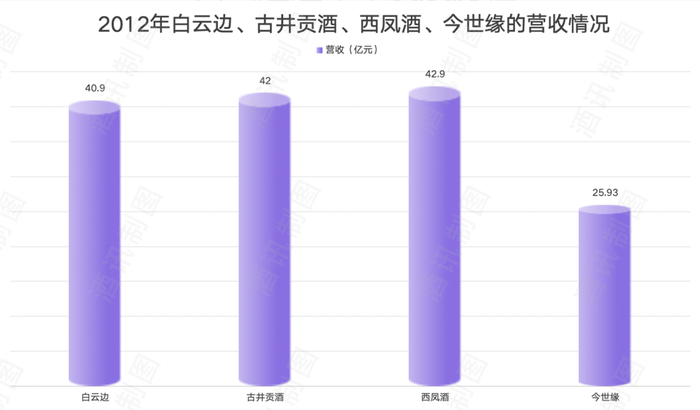

2012年,白云边的营收就已突破40亿。同年,古井贡酒的全年营收为42亿,西凤酒全年营收为42.9亿,今世缘的全年营收为25.93亿。其中古井贡酒2019年即冲破百亿,今世缘与西凤酒也于2023年纷纷冲进百亿俱乐部,白云边却仍未走出50亿俱乐部。

随后近10年的时间内,白云边全年业绩持续于50亿上下徘徊,直到2021年终于首度冲破60亿。2022年、2023年业绩分别为70.08亿元、77.25亿元,连续三年保持双位数增长。

业绩稳定增长,白云边却陷入了“目标魔咒”,2022年75亿和2023年78亿的目标均未实现,这或许也成了白云边降低目标增速、回归理性增长的主要原因。

如果今年白云边可以保持去年10%的增速,那么82亿的目标完全可以实现。据官方公开的数据,截至2024年2月底,白云边已经完成全年计划的40.4%,销售开票金额为33.1亿元。照此趋势稳定发展,年度目标实现并不难。

不过,在这份“冷静”之外,白云边的百亿目标并没有让人忘记。白云边公开表示,将于十四五结束(2025年底)前实现百亿,距离曾经“2017年破百亿”的目标延后了八年。

如果按照今年全年营收82亿计算,想要实现目标,白云边2025年必须达到22%左右的增速。白云边在过去十年间,仅有一年的增速达到了这个水平,即2021年的31.42%,此后均在10%上下徘徊。今年的“冷静”,为明年的业绩增速提高了不少的难度。

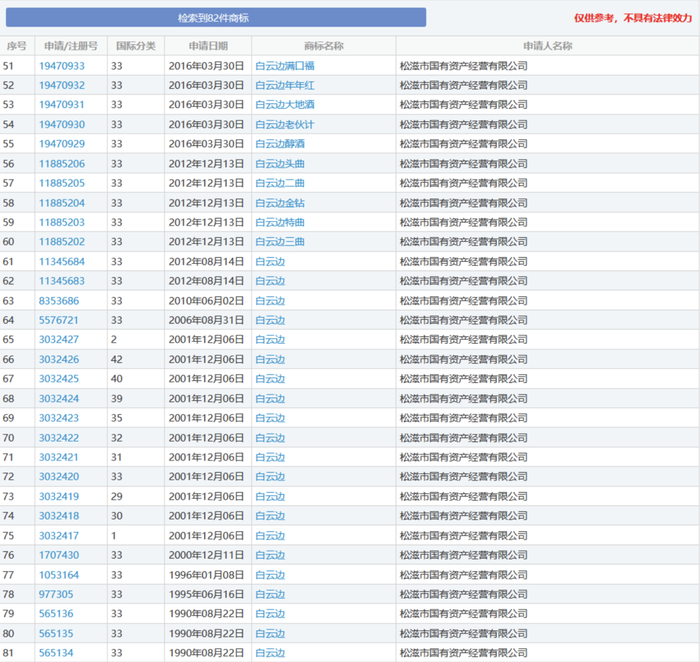

白云边的百亿目标还涉及一份尚未完成承诺的协议。目前,白云边的商标所有权仍握在松滋市政府手中,2012年双方曾签署一份协议,规定在白云边可以永久独占使用商标,但2017年,白云边需在松滋投入20亿元进行产能扩张和配套设施建设,同时白酒主业销售达到百亿元,入库税金突破10亿元。虽不知双方最终如何协商,但就目标延迟七年仍未实现的现状来看,白云边的急迫也是情有可原。

02 “省外+高端”发力

为实现业绩目标,近年来白云边采取了多重措施,其中最重要的就是拓展省外市场以及优化产品结构。

湖北市场是白云边的主要根据地,据统计,湖北白酒市场规模约有300亿,白云边占六分之一,尤其是在武汉市场,白云边占据了30亿左右的市场份额。在湖北的强势表现为其省外扩张打下了坚实基础,近年来,白云边以湖北作为大本营,逐渐向省外扩张。

在省外市场的扩展上,白云边将重点放在了河南。白云边在河南市场进行“精耕细作”,将河南市场划分为豫南片区与豫北片区,片区内再划分为各个销售小组,形成了较为严密的组织管理模式。

持续拓展终端网点的情况下,今年3-5月间,白云边在河南片区完成11594家网点开发,这类动作几乎不曾间断。与此同时,白云边在河南主打渠道下沉,在信阳、南阳等区域主要布局百元以内产品,采用渠道精细化运营,以地面推广、全面铺市为主,吸引了大量消费者。

在这种高频次的精密布局之下,白云边在河南市场取得了不错的成绩。2023年,公司在河南市场的销售额达到了9.48亿元,占公司总销售额的八分之一,河南市场销售额同比增长了18%,超过了全国市场10%的增速,2024全年有望突破10亿元。白云边目前已跻身河南酒业市场前15名,甚至超过了许多本地品牌。

在发力省外市场的同时,白云边还在不断调整产品结构,进行高端化升级。然而,与在省外市场扩张所取得的成绩相比,其产品高端化上的表现并不算理想。

2020年前后,白云边战略转向“推高推新”,加大年份酒、年代酒等系列产品投入,逐步提高产品价格,推出了千元价格带的三十年陈酿、白云边1952等高端产品,但市场反响并未达到预期,其主销产品仍集中在次高端及以下的价格带。

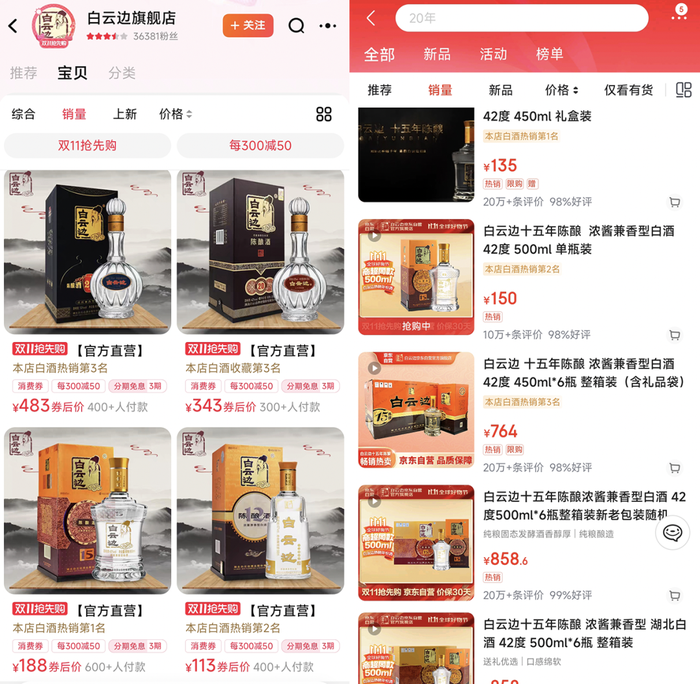

酒讯通过检索白云边天猫旗舰店发现,销量前10的产品单价均为500元以下,销量前3名的为十五年、十二年和二十年陈酿,价格分别在200元、100元和400元以下。白云边京东旗舰店中,销量前5名的产品均为白云边十五年陈酿的不同规格版本,三十年陈酿的销量排名位于前50以外。

针对市场拓张计划,以及未来产品结构升级的计划,酒讯致函白云边,截至文章发布暂未收到回复。

03 兼香冲击百亿不易

名酒基因、市场精耕,都在表明离百亿仅临门一脚的白云山具备实力。但若想在2025年实现百亿,依然存在不少阻碍。除前文所述产品结构升级不畅外,白云边缺少大单品也是一个问题。

在市场上,标志性的大单品往往可以拉动品牌形象和销量,先不说飞天茅台、五粮液普五这类超级大单品,像刚刚迈入百亿阵营的西凤酒旗下红西凤这样的大单品,白云边都很稀缺。

酒类营销专家肖竹青认为,白云边是湖北省的地方强势品牌,但是目前面临三大压力:第一大压力是一线品牌茅台、五粮液、洋河、泸州老窖渠道下沉对白云边的挤压。现在洋河在湖北省的销售额已经突破20亿,渗透到了县城以下的乡镇市场,这种一线品牌的渠道下沉,对白云边冲击极大。第二个,是古井贡控股的黄鹤楼,业绩也达到20亿;第三个,是酱香型白酒对浓香和兼香白酒的挤压,曾经成就过金沙摘要品牌的张道红执掌湖北枝江酒业,目前发力迅猛,在全省范围内迅猛招商,目前收获很大。

白云边分属兼香型白酒,在浓、酱双雄的当下,想要向上发展,自然难度更大。据弗若斯特沙利文预测,到2026年,中国白酒市场规模将达到7695亿元,而兼香型白酒市场仅占约343亿元,占比不足4.5%。

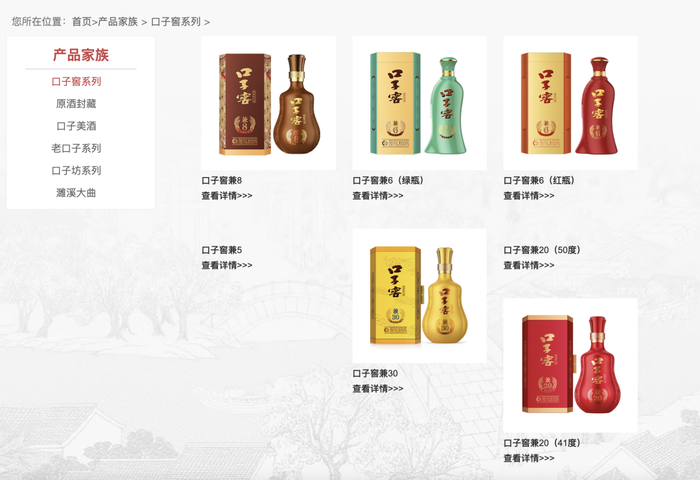

横向对比同为兼香白酒且同属50亿俱乐部的口子窖,其号称“中国兼香高端白酒第一品牌”,近年来也作出了很多努力,实施产品体系升级,聚焦战略大单品,推出了兼10、兼20、兼30等兼系列产品,全力主打中高端市场,但市场表现平平,口子窖业绩增速明显放缓。

业内人士认为,口子窖的主要问题是产品结构老化更新过慢、经销商体系僵化,而这也正是白云边面临的问题。

郎酒的加速发展也给白云边带来了不小的竞争压力。郎酒正在泸州加大对兼香型产区的投资,并计划在泸州投资建设兼香产区和龙马酒庄。巧合的是。郎酒的第一大省外市场也是河南,2024年,郎酒计划河南全省实现50亿营收。作为全国性的头部酒企,无论是兼香市场的争夺还是河南市场的扩张,郎酒都为白云边带来了很大的竞争压力。

白云边想要实现突围,最终冲破百亿,仍需多线并行发展。肖竹青认为,白云边还面临着管理层老化的问题,整个品牌推广沉浸于传统的老套路,对于事件营销、高端人群的圈层互动、消费者体验营销等方面都还有欠缺,在品牌打造、品牌年轻化方面,与一线品牌差距越来越大。白云边需要引进人才,拓展品牌传播的路径,努力地与高净值人群形成互动交流,与高净值人群形成共情与共鸣,这些都对白云边是很大的挑战。