来源:紫金天风期货研究所

摩根大通17日发布研报称,对冲基金表现出对共和党胜选相关股票的强烈偏好,“特朗普胜选”这一预期被充分计价。而其所推行的“美元贬值”计划对国内豆粕来说是一个利空因素,盟友加拿大方面,一改此前的强硬态度,于10.18宣布允许加拿大企业申请减免对于从华进口的电动汽车、钢铝制品登加征的关税,同意以人民币购买六艘中国产13600箱超大集装箱,中加关系缓和,本周一菜系应声下跌。10.23日,传加拿大对中国产钢铁和铝进口征收25%的关税,再次提振菜粕、豆粕行情。

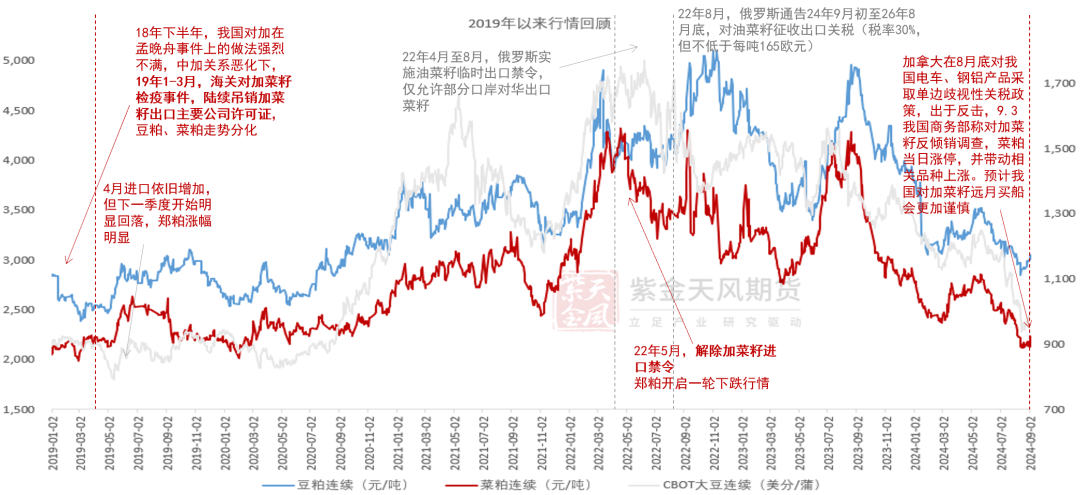

近年局势动荡,豆、菜作为进口依存度较高的品种,受政策影响较大,特别是菜粕。大国经贸关系是难以规避的政策风险之一,一旦与进口来源国发生贸易争端,将直接影响到进口农作物的稳定供应,海关动态、农业部、商务部表态、经贸谈判的结果成为了市场重要关注点。

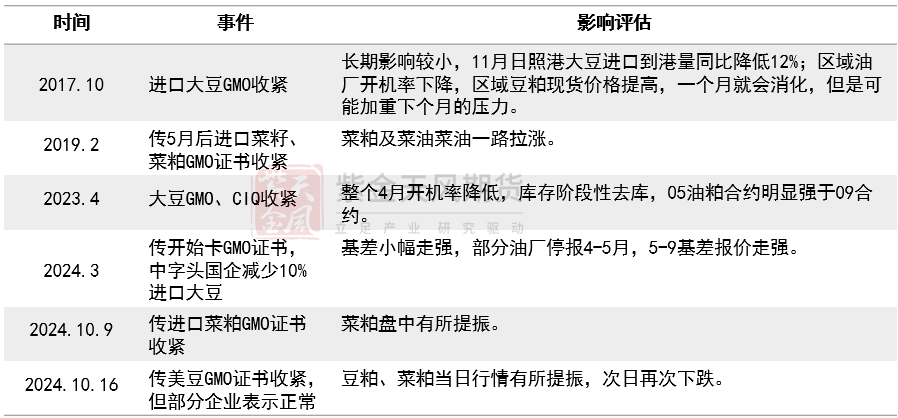

今年10月以来,相继传出农业部收紧进口菜粕GMO证书、进口美豆GMO证书的消息,市场猜测对于四季度的供应衔接可能存有一些限制因素,对行情有阶段性提振的作用。事实上,在2017年、2019年、2023年均传过进口菜籽、菜粕、大豆GMO证书收紧,而影响各不相同,本篇梳理了近年中美、中加不稳定经贸关系下的政策影响,包含追溯GMO收紧事件的具体影响,为投资者提供参考。

1 GMO证书发放主体及批准清单

GMO(转基因生物,Genetically Modified Organism)证书由农业部审批发放,进口到中国的每一船转基因产品都须有GMO证书。根据今年10月农业部公布的2024年农业转基因生物安全证书(进口)批准清单(部分),批准的转基因生物为大豆、玉米,用途均为“加工原料”。

2 大国经贸关系对豆、菜的影响

大国经贸关系是难以规避的政策风险之一,一旦与进口来源国发生贸易争端,将直接影响到进口农作物的稳定供应,海关动态、农业部、商务部表态、经贸谈判的结果成为了市场重要关注点。大豆是我国反制美国农产品出口贸易的重要工具,而菜籽、菜粕是我国反制加拿大农产品出口贸易的重要工具。

我国大豆的进口依存度在80%以上,进口转基因大豆主要用于榨油和饲料生产,而国产非转基因大豆主要用于食品加工。中国大豆的进口来源国主要是巴西、美国、阿根廷,据海关数据,1-9月我国大豆累计进口8184.9万吨(环比降6.4%,同比增8.1%),其中巴西大豆6224.5万吨(占比76%),美豆1455.2万吨(占比18%),阿根廷大豆223.3万吨(占比3%)。2023年我国菜籽的进口依存度为63.52%,全年共计进口油菜籽549.14万吨,其中进口加拿大油菜籽505.02万吨,占比高达91.97%。直接进口菜粕占我国菜粕供应的31%左右(其中加拿大占比80%以上,阿联酋占比10%左右,还有少量来源俄罗斯及乌克兰),其余主要为进口菜籽再加工压榨。

图1:2019年政策影响菜粕行情复盘

豆、菜作为进口依存度较高的品种,受政策影响较大,特别是菜粕。我国曾要求,16年9月1日起对出口我国的油菜籽杂质要求降至1%(此前2.5%),后加拿大总理特鲁多访华商谈,这一规定延期执行;2018年中美贸易摩擦下我国加征美豆关税;中加关系恶化下2019年我国海关对加菜籽检疫趋严,陆续吊销加拿大菜籽主要出口公司许可证(直到22年5月才解除加拿大菜籽进口禁令);24年9月,我国出于对加单边歧视性关税政策的反击,开启对加拿大菜籽的反倾销调查;上个周末,加拿大宣布对加拿大企业进口中国商品实施关税减免程序,中加关系缓和,周一开盘菜油、菜粕应声下跌。10.23日,传加拿大对中国产钢铁和铝进口征收25%的关税,再次提振菜粕、豆粕行情。

3 历年GMO证书收紧影响复盘

图2:历年GMO证书收紧事件及影响概览

图3:对进口、开机压榨的影响复盘

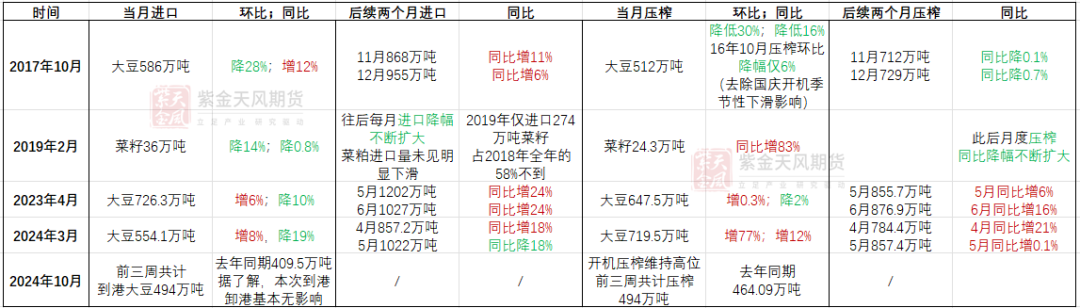

今年10月以来,相继传出农业部收紧进口菜粕GMO证书、进口美豆GMO证书的消息,对行情有阶段性提振的作用。事实上,在2017年、2019年、2023年均传过进口菜籽、菜粕、大豆GMO证书收紧,影响评估如上表所示:

2017年10月:该次GMO大豆收紧事件短期影响大豆到港量及后续买船,长期的影响较小。当月大豆进口量环比下降,但存在一定的季节性因素干扰,同比仍增,后续两月进口量同比仍增,压榨同比下降得不多,影响较大的是当月的开机率,当月开机率环比降低高达30%,同比降低16%,考虑到国庆停机的外生影响,我们以16年10月的开机作为参照,其环比仅降低6%。许多华南大豆油厂停产(应对环保检查;大豆供给拖延),该年9月华南豆粕价格不到3000元/吨,而10月在3150元/吨。部分境外大豆贸易商表示,船在港口等待,无法卸货,每天损失超过2万美元。通常11月和12月是进口大豆的旺季,每个月都会有900万吨左右的大豆到港。而该年11月日照港大豆进口到港量同比下滑12%。

2019年2月:2019年,恰逢中加关系恶化,我国陆续吊销加拿大菜籽主要出口公司许可证(直到22年5月才解除加拿大菜籽进口禁令)、并且收紧进口菜籽、菜粕GMO证书。2月28日晚间夜盘开盘后菜粕和菜油一路上涨,2月当月进口菜籽环比、同比均下降,往后每月进口加拿大菜籽也呈现下滑态势,进口同比降幅不断扩大,但是菜粕进口未见明显下滑。压榨方面,当月压榨菜籽24.3万吨,同比增幅83%,而此后受到菜籽到港量减少的影响,月度压榨同比降幅也不断扩大。

2023年4月:整个4月份大豆油厂开机受到影响,当月的开机率同比下滑2%。4月豆油和豆粕现货阶段性去库存,现货反弹、05合约走强。4月进口大豆环比增6%,同比降10%,而供应压力有所后置,5月、6月大豆进口同比增幅均为24%,对应的月度压榨同比增幅6%、16%。

2024年3月,豆粕方面,巴西CNF贴水走势随着国内油厂进口榨利好转、买船增多而一路上涨,中旬南美大豆产量调减,国内油厂挺价意愿增强。政策方面GMO证书收紧,当月大豆进口环比增加8%,同比降低19%,而4月的供应压力偏大,4月进口同比增18%,压榨同比增21%;菜粕方面,三月非水产需求旺季,存塘鱼数量同比减少,菜粕表现不如豆粕。

2024年10月:大豆、豆粕供应宽松。GMO证书申请受限传闻流出,短暂提振行情。市场猜测对于四季度的供应衔接可能存有一些限制因素,具体情况还待发展跟踪,关注后期到港环节上是否会出现一些阶段性的问题扰动价格,但就目前了解情况来看,沿海大豆到港、卸港基本正常,国内油厂开机率也维持高位。

(转自:紫金天风期货研究所)