炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

成立于1853年,创造了第一个树脂眼镜、雷朋太阳镜,拍下了人类在月球上的足迹,用它的镜头创造了《教父》这样的经典电影,更在成立120年后将隐形眼镜推上了历史舞台,甚至一度成为隐形眼镜的代名词,这就是全球眼科第二大巨头——博士伦。

然而,这家全球知名的眼科公司,如今却可能沦为又一个被收购目标。

根据最新报道(截至2024年10月21日),位列全球最大私募股权投资公司的黑石集团(Blackstone)和德太投资(TPG Capital)正在考虑联手收购博士伦(Bausch + Lomb)。据英国《金融时报》报道,早在2022年上市之前,博士伦就收到了私募股权公司的兴趣要约。

这次收购的出价可能使博士伦的估值在 130 亿美元至 140 亿美元(合约925亿至996亿人民币)之间,单股估值接近 25 美元,较上周收盘价溢价超过 28%。如果交易成功,这可能成为2024年最大规模的私募股权收购之一,也标志着博士伦在经历母公司博士康(Bausch Health)债务危机后,可能迎来新的转机。

据悉,其他几家评估竞标私募股权基金已经退出,预计博士伦将在本月底收到正式出价。此前9月就已有外媒报道,多家私募股权公司,包括黑石集团、Advent International、TPG Capital、CVC Capital 和 Hellman & Friedman,正在评估对博士伦的潜在收购要约。

外界猜测是由于母公司博士康深陷债务泥潭,截至2024年上半年,母公司负债总额达到267.2 亿美元,其中约 100 亿美元的债务将于 2027 年底到期。博士伦的出售成为了摆脱财务困境的潜在解决方案。

# 收购与否的影响

此次收购消息一出,博士伦的股价应声上涨,与年初相比增长已超过 23%。这一股价的飙升,反映了市场对此次收购的积极预期。相比之下,若交易最终未能达成,投资者可能会失去这次交易所带来的短期收益,随之而来的是市场情绪的波动。

从股市分析的角度来看,多家分析师对这笔交易持乐观态度,认为其将有助于提升博士伦的运营效率和市场竞争力。在当前经济不确定性增加的背景下,私募基金的介入往往会促进被收购公司的战略重组,更好地为投资者创造价值。此外,从市场角度看,当前医疗保健行业的整体表现强势,也为这笔交易提供了有利的环境。

再者,黑石和 TPG 开出的价格也是相当丰厚(130亿至140亿美元)。2013年,博士康花了 87 亿美元在华平投资手上买下博士伦。2022年,博士伦在纽交所和多伦多上市,总市值一直维持在 70 亿美元上下。

然而,尽管市场趋势看涨,投资者也应关注潜在的风险。首先,市场对并购交易的反应往往充满不确定性,价格调整的可能性始终存在。如果 TPG 和黑石在谈判中出现问题,最终未能达成协议,那么市场反应可能会导致博士伦股价的回落。其次,博士康的高额债务虽是收购的催化剂,但也可能影响到并购后的整合过程。

综上所述,TPG 和黑石的私有化计划虽在短期内刺激了市场信心,但长期影响仍需关注收购谈判的实质进展以及行业整体环境的变化。

# 母公司债台高筑

作为博士伦的母公司,博士康创立于1983年,是一家仿制药和非处方药及医疗仪器生产、销售公司,也是全球最大的隐形眼镜生产商之一。

博士康旗下有 5 个部门,分别为博士伦(眼科相关)、Salix 制药公司(胃肠病学有关)、International Rx(负责药房服务)、索塔医疗(美容行业)和多元化产品部门(提供神经病学和其他治疗领域的药品,以及美国的非专利和牙科产品)。目前博士康持有博士伦 88% 的股份。

据统计,博士康自成立以来,已完成 24 次收购,包括:

2012年9月,以26亿美元收购主打皮肤病药物(护肤品)的Medicis Pharmaceutical Corp,当时收购价为 44 美元/股,Medicis 当年收入为 7.2 亿美元。

2013 年 8 月,以 87 亿美元收购眼科保健公司博士伦,其中约 45 亿美元将付给以美国华平投资集团(Warburg Pincus)为首的投资者,约 42 亿美元将用于偿还博士伦的未偿债务。当时博士伦年收入为 30 亿美元。

2014 年 1 月,以 2.5 亿美元收购光电美容先驱索塔医疗(Solta Medical),后者当年收入1.45 亿美元。

2015年8月,以10亿美元收购专注于女性性功能障碍的Sprout Pharmaceuticals。

2019年3月,以1.95亿美元收购美国的一家生物制药公司 Synergy Pharmaceuticals 的部分资产。

2015 年,博士康成为当时加拿大最具价值的上市公司。但随后就因提价和会计问题,引来监管机构和美国国会调查,导致首席执行官 J.Michael Pearson 在 2016 年底被罢免,其债务规模也在当时到达超过 300 亿美元的顶峰。

面对债务问题,2024年7月,一家研究机构报告称博士康可能在考虑破产选项,博士康随后回应称该报告充满未经证实的谣言,强调公司并未考虑破产或资不抵债程序。

# 分拆“瘦身”还债

为减轻债务,博士康计划通过分拆旗下多个业务上市缓解资金压力。2017 年起,博士康开始逐步“瘦身”,先后以 13 亿美元的价格出售护肤品牌等业务给欧莱雅,以 8.45 亿美元出售 Dendreon 制药,以 9.38 亿美元出售 iNova 制药。

2020 年,博士康计划将公司分拆为三部分,分拆医美业务索塔医疗、眼科护理业务博士伦独立上市后,公司继续经营管理价值 42 亿美元,并在全球销售的 600 多种药品。

博士康分拆所得来的费用将帮助偿还堆积如山的债务。其中,自2013年被收购以来,博士伦一直是博士康稳定的收入来源,是重要的创收子公司,也是最重要的偿债来源。

2020年8月,博士康宣布博士伦品牌将独立运营。2022年5月,博士伦正式在纽约证券交易所和多伦多证券交易所成功两地上市,股票代码统一为 BLCO。

博士康仍保留约 88% 的所有权,使其成为限制性子公司。然而上市后博士伦筹集金额低于预期,其每股定价仅为 18 美元,而不是预期的 21 至 24 美元之间。

当时博士伦表示公司将继续完成从博士康分拆的战略,并预计公司的分拆计划将于2023年完成。然而,由于博(金麒麟分析师)士康的巨额债务,投资者质疑与博士伦彻底分离后博士康是否仍具有偿付能力,这一分拆过程也停滞不前。

2021年8月,博士康宣布计划进行美容业务的首次公开募股(IPO)。

然而,由于担心经济衰退的迫近,以及当年大量生物技术公司在上市后估值下降,在2022年7月,博士康暂停了其索塔医疗美学部门的首次公开募股。

目前,由于博士伦进一步分拆计划受阻,随着债务压力的日益紧迫,博士伦的出售或将成为拯救母公司的重要步骤。

博士康的主要股东,由“华尔街之狼” Carl Icahn 运营的基金和 John Paulson 的基金 Paulson & Co,已经表态支持完成分拆。不过,博士康能仅依靠出售博士伦还清债务吗?这是一个值得思考的问题。

假设博士伦以每股 26 美元的价格出售,其母公司将所有收益用于偿还债务,那么该公司仍将有 123 亿美元的剩余债务。在这种情况下,出售可能会面临来自博士康债权人的挑战。

总而言之,各方都想自取所需,但是毕竟没有完美的交易,只有妥协的次优解。

# 高收入与高债务

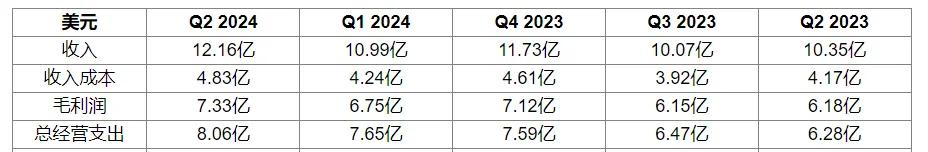

2024年Q2季度中,博士伦有 12.16 亿美元的收入和 1.51 亿美元的净亏损,以及 46 亿美元的长期债务;上年同期为 10.35 亿美元的营收和 3200 万美元的净亏损。2024上半年,博士伦总营收 23.2 亿美元,同比增长18%。

预计今年,博士伦将创造 47 亿美元的营收和近 860 百万美元的调整后息税折旧和摊销前利润。其中近五分之三的收入来自隐形眼镜和眼药业务,其余收入来自眼科手术设备。

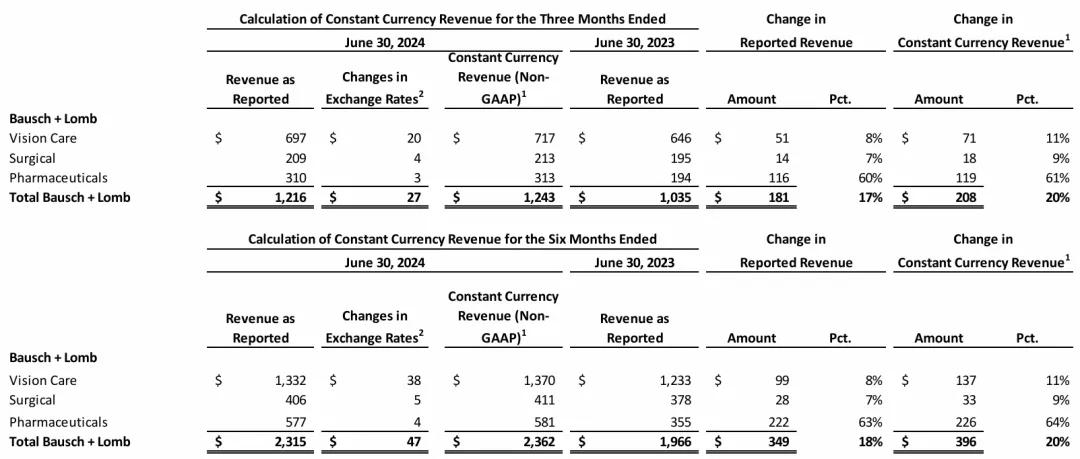

作为全球知名的视力保健公司,博士伦拥有全面的眼睛护理产品线,2024 年第二季度,其视力保健业务收入为 6.97 亿美元,比 2023 年第二季度 6.46 亿美元增长了 5100 万美元,同比增长 8%。业绩增长主要由于消费者眼部护理业务中的干眼症产品组合、 LUMIFY® (酒石酸溴莫尼定眼用溶液 0.025%)和眼部维生素,以及隐形眼镜业务中的多焦点硅水凝胶日抛隐形眼镜和 ULTRA奥澈®日抛的销售。

外科手术业务收入为 2.09 亿美元,比 2023 年第一季度的 1.95 亿美元增长 7%,增长主要由于高端人工晶体产品组合推动对设备和耗材以及植入物的需求增加。

但要注意的是,虽然博士伦2024财年前6个月累计收入 23.15 亿美元,同比增长17.75%。但期间内累计净亏损 3.11 亿美元,去年同期累计净亏损为 1.17 亿美元,同比扩大 165.81%。

近5年来,博士伦归母净利润下滑严重,2023年净亏损 2.6 亿美元,而2024年上半年其净亏损已超过 3 亿美元。从负债来看,截至2024上半年,其负债合计 66.7 亿美元,而现金及现金等价物已不足 3 亿美元。

# 博士伦何去何从

对于博士伦出售的可能性,Needham & Company 的分析师 David Saxon 认为,私人资本是最有可能的买家,因为来自同行如爱尔康、库博集团和强生将面临反垄断审查,因为它们各自在隐形眼镜市场的份额从25%到40%不等(博士伦约占10%)。

如果出售给类似艾伯维AbbVie这样的制药公司也可能具有挑战性,因为其在干眼症市场的份额很大,其 Restasis 占处方干眼症市场销量的 45%(博士伦的 Miebo 和 Xiidra 约占 40%)。

与其与债务缠身的博士康共进退,拆分博士伦或许可(金麒麟分析师)以给予公司更多的资金与权利,亦能因此规划更多元的发展,为公司带来新的资金流入及战略重组的机会。毕竟对于博士伦来说,尽管其产品线众多,但竞争力并非不可逾越,换句话说,博士伦还没有构筑起十分强大的技术壁垒。

首先是广为人知的隐形眼镜业务,目前隐形眼镜行业自主生产商仍以国际“四大厂”——强生(安视优)、博士伦、爱尔康、库博为首。台湾厂商主要包括金可国际(海昌),精华光学,晶硕光学,优你康光学等,生产能力积淀已久,长期为四大厂、日韩品牌、国产品牌代加工,规模效应显著,以彩瞳加工为主。

日韩厂商彩瞳产品丰富,设计先进,但受产能限制较大。国内厂商仍处发展阶段,目前业内认可度较高的厂家包括吉林瑞尔康、甘肃康视达、河北鑫视康等,产能均超 5 千万片/年,但自有品牌认可度、知名度不及其他厂商,技术积累也有一定差距。

可见在群狼环伺之下,博士伦的核心产品市场份额正面临挑战。

而在人工晶状体领域,博士伦与艾尔康、强生和蔡司共同控制了中国80%的市场份额。然而,在国产替代潮涌动的市场环境下,博士伦的人工晶体产品面临潜在政策风险;同时,带量采购的推行压缩了人工晶状体的利润空间。

此外,博士伦在一些关键领域,如 OCT 等医疗器械上仍存在空白。若要实现突破,博士伦需要更多资金和自主权,以便更好地适应市场变化,强化核心竞争力。

# 出售背后的战略考量

博士伦此次出售的背后,不仅是对自身业务结构的深入思考,也是对未来市场趋势的敏锐触觉。在当今医药行业,科技与创新驱动的发展趋势不断加速,企业面对强敌和日益激烈的竞争,必须进行战略上的调整。博士伦或许希望通过出售部分业务,集中资源发展核心业务,提升市场竞争力。

财务压力与市场重组

博士伦近年来面临一定的财务压力,其在全球市场的运营表现不同于期望。这使得高盛与其合作,意在通过金融手段帮助博士伦进行市场重组,提升品牌及资产的价值。

科技趋势与产品创新

随着科技的发展,诸如人工智能、基因编辑等新技术日益成为医药药行业的热门话题。博士伦的出售举措也可能意味着其希望转向更具前景的业务领域,从而保持在行业内的领导地位。

(转自:CHC医疗传媒)