Wind数据显示,截至2024年10月22日,摩根中证A500ETF(560530)近六个交易日累计净流入金额超过了14.28 亿元,总规模达到了34.40亿元,最新份额为34.73亿份,较成立时增加了73.66% 。

为满足投资者更好的配置A股优质资产,在摩根中证A500ETF于10月15日成功上市的同时,摩根中证A500ETF联接基金(A类代码:022436,C类代码022437)也于同一天正式上报,用时不到4天即获批,成为首批获批的中证A500ETF联接基金,有望为市场引入更多的活水。

ETF联接基金,间接投资ETF的“桥梁”

相对而言,很多投资者或许对ETF更熟悉,但对ETF联接基金可能还不是了解,其也是一种普通的开放式基金,可以说是场外投资者间接投资ETF的“桥梁”。

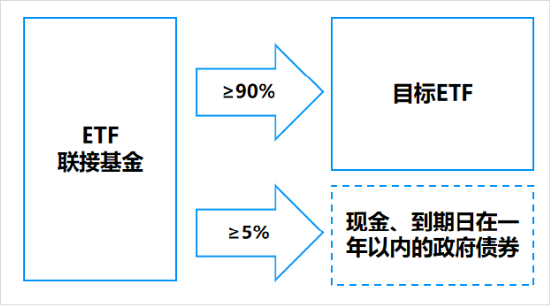

在投资策略上(以股票ETF为例),股票型ETF直接投资标的指数成份股,以实现对指数走势的跟踪。但ETF联接基金却不一样,其是将绝大部分基金资产投资于目标ETF,通常比例不低于基金净资产的90%,力争来跟踪目标ETF走势,从而间接实现对标的指数的跟踪。此外,通常还会预留不少于5%的高流动性资产,以应对投资者的日常申赎。

因此,ETF联接基金和ETF的投资目标是一致的,都是为了实现对目标指数的跟踪,它们在走势方向、风险收益等方面,有着非常相似的特征,但同时也存在不少明显的区别。

一般来讲,ETF联接基金参与方式更为便捷,可以像普通开放式基金一致,在基金公司、代销平台等渠道申赎,一般为1元起购,是按照交易日当天的净值成交。而ETF属于场内基金,交易可以像股票一样在二级市场交易,需要在通过证券公司开设证券账户,最小交易单位为1手;同时又可以进行申购和赎回,门槛一般较高,通常为50万份或100万份。

ETF联接基金作为重要的指数投资工具,具有参与门槛低、便捷等优势,可以较好的满足场外普通投资者跟踪指数的投资需求,也方便投资者进行定投业务,这也是摩根中证A500ETF联接基金设立的初衷。

底层资产质量过硬,A股全新的标志性宽基指数

作为被动型的指数基金,ETF联接基金的投资价值具体如何,到底是否值得投资,核心还是要看底层资产的质量。只有底层资产质量过硬,才有可能够为投资者创造较好的长期回报。

摩根中证A500ETF联接基金跟踪的是中证A500指数,该指数采用行业均衡选样方法,从各行业选取500只市值较大证券作为指数样本,以反映各行业具有代表性上市公司证券的整体表现,兼顾市值代表性与行业均衡性,有望成为A股全新的标志性宽基指数。

优势一:成分股实力强劲,龙头价值凸显

在选样方面,中证A500指数筛选标准较为严格,综合考虑了可投资性、ESG评分、行业龙头、互联互通、市值等多个维度,可以说是更加科学的层层优选,最后所筛选出来的成分股大多为龙头企业,比如说贵州茅台、宁德时代、中国平安、招商银行、长江电力等。

数据来源:wind,截至2024.10.18。上述个股仅为举例说明,无特定推荐之意,并可能根据指数编制方案调整。

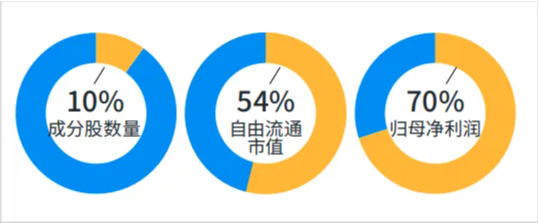

这些个股有着相对优异的基本面,龙头价值凸显,具有较强的盈利能力,是A股的优质核心资产。Wind数据显示,中证A500指数以不足10%的A股数量,覆盖了A股市场54%的总自由流通市值,贡献了近70%的归母净利润。

成分股数量、市值、归母净利润在A股占比

数据来源: wind。成分股数量占比及自由流通市值占比数据截2024.9.30;归母净利润占比数据截至2023.12.31。

优势二:侧重“新质生产力”,更具活力

在编制方案上,与传统的宽基指数不同,中证A500指数不单以市值选择成分股,与国际理念接轨,进行了“行业中性”处理,采用行业均衡的选样方法,同时对具有高成长性的行业赋予了更高的权重,纳入了更多的新兴行业,成长能力更强。

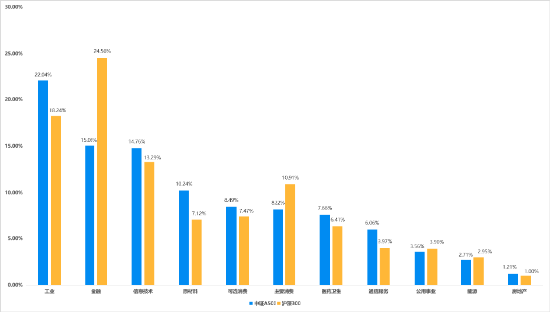

Wind数据显示,截至2024年10月18日,在中证A500指数中,代表“新质生产力”的工业、信息技术、医药卫生、通信服务等行业的占比较高,权重分别为22.04%、14.76%、7.66%和6.06%,它们所占的权重合计为50.52%,而这些行业在沪深300指数中所占的比重之和仅为42.02%,因此能够全面的刻画经济发展结构变化与产业转型升级,实现了“核心资产”与“新质生产力”的双轮驱动。

数据来源:中证指数公司,截至2024.10.18。行业分类标准为中证一级行业。

优势三:长期历史表现更优异

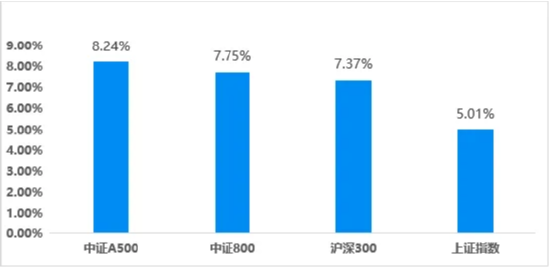

由于精选的成分股大多是行业龙头,且有着较高的成长性,因此中证A500指数有着相对较好的历史表现。Wind数据显示,截至2024年10月18日,中证A500指数自基日以来的年化收益率8.24%,明显高于同期的中证800、沪深300、上证指数等宽基指数。

中证A500长期表现较好,基日以来年化收益率高于A股主要宽基指数

数据来源:wind,截至2024.10.18。中证A500指数的基日为2004年12月31日,基点为1000点,指数过往业绩不预示其未来表现,也不构成对基金业绩表现的保证。中证A500指数2019、2020、2021、2022、2023年的年度收益率分别为36.00%、31.29%、0.61%、-22.56%、-11.42%。

综合来看,中证A500的编制理念更为合理,同时考虑了行业均衡、ESG评级、互联互通等方面,精选的成分股实力强劲,且“新质生产力”行业占比高,实现了“核心资产”与“新质生产力”双重兼顾。紧密跟踪中证A500指数的摩根中证A500ETF联接基金(A类代码:022436,C类代码022437),其管理费和托管费合计约0.20%(摩根中证A500ETF联接基金费用设置摘自其《基金合同》,具体以产品法律文件为准。

),或是投资者布局A股优质资产的又一重要工具,值得各位投资人重点关注。

此外,与摩根“A系列”ETF的分红理念一脉相承,摩根中证A500ETF联接基金设置了季度分红评价机制,也就是在每季度最后一个交易日,会对基金相对业绩比较基准的超额收益率以及可供分配利润进行评价,在符合基金收益分配条件下可安排分红。(分红条款具体内容以基金合同为准)。

注:本文中“A系列”指摩根中证A50ETF及联接基金、摩根中证A500ETF及联接基金。

中证A50指数、中证A500指数(“指数”)由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。

上投摩根基金管理有限公司于2023年4月正式更名为摩根基金管理(中国)有限公司。摩根基金管理(中国)有限公司在中国内地使用‘摩根资产管理’及‘J.P. Morgan Asset Management’作为对外品牌名称,与JPMorgan Chase & Co.集团及其全球联署公司旗下资产管理业务的 品牌名称保持一致。摩根基金管理(中国)有限公司与股东之间实行业务隔离制度,股东不直接参与基金财产的投资运作。

风险提示:投资有风险,在进行投资前请参阅相关基金的《基金合同》、《招募说明书》和《基金产品资料概要》等法律文件。本资料仅为公开宣传材料,不作为任何法律文件。基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,同时基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。观点和预测仅代表当时观点,今后可能发生改变。本产品由摩根基金管理(中国)有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金募集期内规模上限为80亿元人民币(不包含募集期利息),如超过本公司将按末日比例确认的方式实现规模控制(详情参阅基金发售公告)。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资,平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式

本材料为公开宣传材料,受雇于摩根基金管理(中国)有限公司并被授权的员工可基于产品或服务沟通目的通过个人朋友圈转发。未经授权请勿转发。本材料仅在中国内地分发,且仅针对中国内地的有关适格投资者。2024100078