炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

相关文章:(1)华泰证券 (2)西部证券(3)国融证券 (4) 甬兴证券 (5)国信证券 (6)招商证券 (7)东兴证券 (8)华西证券 (9)长江证券 (10)瑞信证券 (11)海通证券② (12)国泰君安 (13)民生证券 (14)东北证券 (15)长城证券 (16)广发证券 (17)华安证券 (18)国元证券 (19)国金证券 (20)平安证券 (21)中原证券 (22)开源证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,开源证券遭重罚,公司债券承销业务被暂停6个月,这对正在冲刺IPO的开源证券来说是一个重大利空。

不仅债券承销业务遭罚,开源证券股权投行业务尤其是IPO承销保荐业务也遭遇重挫。今年以来,开源证券撤回了12家IPO项目,仅有1家发行,撤否率高达92%。开源证券已保荐上市的项目,业绩“变脸”问题也十分严重,2023年保荐上市的7家项目,有5家归母净利润同比大降,占比超七成。

开源证券投行业务遭重罚的深层次原因是投行内控存在薄弱之处,公司接二连三的罚单也能印证这一点。暂停债券承销业务不仅会对开源证券投行收入产生较大影响,大概率还会让公司今年继续被中证协评为最差的C类投行 并且会延长甚至终止IPO进程。

今年以来IPO撤否率高达92%

开源证券是一家位于陕西省的地方性中小券商,招股书显示,公司约有80%左右的收入来自公司总部及陕西省。2021-2023年、2024年上半年,开源证券分别实现营业收入27亿元、26.37亿元、30.61亿元、13.01亿元,分别实现归母净利润5.15亿元、4.98亿元、6.12亿元、4.15亿元。

2022年6月,开源证券就递交了A股IPO申请,但时至今日仍处在问询阶段,公司还未回复交易所的首轮问询。

今年10月18日,证监会公布了对开源证券暂停6个月债券承销业务的处罚措施,这对正在冲刺IPO的开源证券无疑是一个重大不利信息。

证监会查明,开源证券存在以下违规行为:一是在个别公司债券项目中未勤勉尽责,导致募集说明书中存在误导性陈述。二是在承销多项绿色债券时未审慎核查把关,造成债券发行人依托虚假、无收益或有明确资金来源且即将建成等项目违规融资、重复融资,约定用于绿色项目的资金被挪为他用。三是在多个投行项目中质控核查把关不严。

开源证券不仅债券承销业务遭重创,IPO承销保荐业务也大幅衰退。今年以来,开源证券合计撤回了12家保荐项目,仅发行上市一家,目前在审储备项目仅有5家(以交易所受理为准),且都是北交所项目。

按照中证协“撤否比率=(撤回项目数量+否决项目数量)/(撤回项目数量+否决项目数量+上市项目数量)”的公式计算,开源证券今年以来的IPO项目撤否率为92%。

开源证券已保荐上市的IPO项目也存在较多问题,如大面积业绩“大变脸”等。2023年,开源证券合计保荐7家IPO成功IPO,其中5家公司在上市当年的归母净利润降幅超25%,两家降幅超50%,1家超80%。简单计算,开源证券去年保荐的IPO项目,业绩“变脸”的比例高达71%。

2023年12月26日,据年底仅5天时间,开源证券保荐国际复材登陆创业板,后者募资18.62亿元,开源证券也获得1.19亿元的天价承销保荐佣金收入。在上市的第一个会计年度,国际复材便交出一份净利润大降50%以上的答卷。2023年,国际复材实现扣非归母净利润4.11亿元,同比大降58.19%。

2023年4月,花溪科技在开源证券的保荐下成功登陆北交所。上市当年,花溪科技实现营收0.78亿元,同比下降43.32%;实现扣非归母净利润仅158.23万元,同比大降92.86%,差一点亏损。如果花溪科技上市当年即亏损,开源证券及项目保代可能收罚单。

对冲刺IPO影响几何?应中止还是终止

开源债券承销业务被暂停6个月,对公司正在进行的IPO至少有两方面的影响,一是业绩层面,二是进度层面,即是否可能会终止IPO。

根据证券业协会统计数据,开源证券2021年度投资银行业务收入排名第25位,其中承销与保荐业务收入排名第29位,债券主承销佣金收入排名第17位,财务顾问业务收入排名第7位。2019-2021年,开源证券债券主承销佣金收入排名分别为第11名、第10名和第17名。

从数据可以看出,开源证券债券主承销业务收入在行业内位居中上游,被暂停6个月的话,今明两年的收入排名会降到中下游。

与此同时,开源证券的投行声誉也会受到较大影响。根据国家发展改革委、证券业协会发布的企业债券主承销商评价结果,开源证券2019-2022年连续四年获企业债券A类主承销商信用评价;公司在证券业协会 2021 年和 2022 年证券公司公司债券业务执业能力评价中获A类主承销商评价。

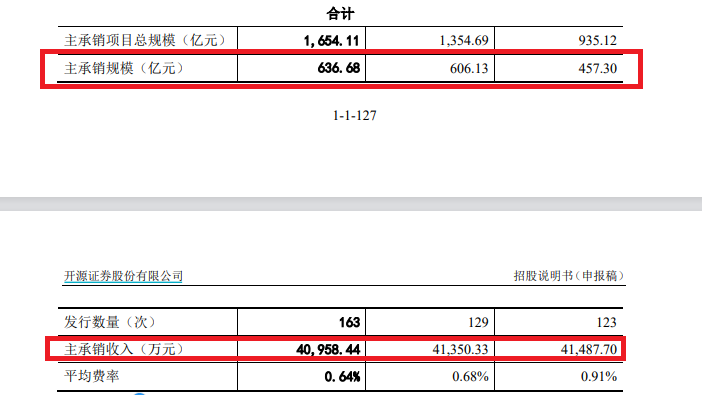

2021-2023年,开源证券主承销债券规模分别为457.3亿元、606.13 亿元、636.68亿元,主承销收入分别为4.15亿元、4.14亿元、4.1亿元,占当年投行收入的比例约为50%。

50%的投行收入在半年内为0,这对开源证券的影响不可谓不大,尽管不会触发IPO业绩条件,但会引起市场及投资者的严重关切。

更重要的是,债券承销业务被暂停6个月,说明开源证券在合规运营、内部控制方面存在问题。 开源证券债券承销业务被暂停,严重违法违规是表象,深层次原因是公司投行内控存在问题,正如证监会指出的“多个投行项目中质控核查把关不严”。

今年4月份。陕西证监局还直接指出开源证券“公司治理不完善、全面风险管理体系不完善”。

《首次公开发行股票注册管理办法》第十一条第二款规定,"发行人内部控制制度健全且被有效执行,能够合理保证公司运行效率、合法合规和财务报告的可靠性。"

“股债双杀”背后内控薄弱

开源证券IPO业务遭重挫,债券承销业务被暂停6个月,共同的深层次原因是公司投行内控存在问题,除了证监会点名指出的问题外,公司近些年连收罚单也说明了问题。

公开资料显示,开源证券2019-2023年因投行业务至少收到6张罚单;2021年11月至今,公司至少有8名保代收到罚单。

2023年11月16日,开源证券因在宝润达持续督导过程中未能及时发现宝润达实控人及关联方资金占用等问题,收到河南证监局的警示函。

2023年11月15日,开源证券因在保荐江苏箭鹿毛纺股份有限公司公开发行并上市项目中尽调核查不充分,内控执行不到位,开源证券及保代孙鹏、向明明收到北交所警示函。

2023年10月,开源证券因持续督导违规,被全国股转公司要求开源证券提交书面承诺。

2022年10月,开源证券两名保代潘志源、李金城在保荐同方鼎欣科技股份有限公司IPO过程中存在“未及时报告重大事项、问询回复文件结论不一致、穿行测试核查程序披露与实际核查工作不一致”等问题,被北交所出具警示函。

2022年,开源证券被中证协评为B类投行。2023年,开源证券评级降至最差的C类。今年,开源证券债券承销业务被暂停6个月,肯定与A类投行无缘,大概率继续被评为C类投行,因为公司今年以来撤回了12家IPO项目,撤否率高到92%,多项数据恶化趋势明显。

根据中证协《证券公司投行业务质量评价办法》第三十六条之规定,评价期内证券公司及相关责任主体因投行业务违法违规被追究刑事责任、被中国证监会或其他金融监管部门行政处罚、存在严重损害投资者利益或社会公共利益情形,或者证券公司被中国证监会暂停、撤销业务资格的,评价分类不得确定为 A 类。

“钉子户”扬德环能或不符合最新板块定位

截至目前,开源证券储备的IPO项目只有5家,且都是来自北交所。5家项目中,4家处于中止审查状态,1家提交注册(扬德环保能源科技股份有限公司,下称“扬德环能”)。

招股书显示,扬德环能的主营业务为低浓度瓦斯综合利用业务,具体包括低浓度瓦斯发电、瓦斯综合利用装备研发制造及技术服务、超低浓度瓦斯氧化供热等业务。

2023年8月,扬德环能通过了北交所上市委会议的审核,同年10月提交注册申请。然而一年过去了,扬德环能仍没有获得批文,这个速度在北交所可以称得上是“钉子户”。

扬德环能之所以没能获得批文,或与其创新特征有关。2021-2023年,扬德环能的研发费用分别为723.9万元、641.33万元、676.72万元,累计仅为2041.9万元,占其同期营业的比重也仅有2%。

根据北交所近日发布的板块定位创新性量化指标要求(来源:《北交所发行上市审核动态创新性评价专刊(总第11期)》),发行人申报在北交所发行上市的,原则上应当满足以下基本要求之一:一是通过持续开展研发投入,维持创新能力和竞争优势。主要表现为资金、人力等资源投入,具体如:研发强度较高,最近三年研发投入占营业收入比例在3%以上;或者研发投入金额较大,最近三年平均研发投入金额在1,000万元以上;或者研发投入增长较快,最近三年研发投入复合增长率达到 10%以上,最近一年研发投入金额达到 1,500 万元以上。

而扬德环能的年均研发费用低于1000万元,研发费用率也没有超过3%,研发投入增速甚至出现负增长,这与北交所发布的板块定位创新性量化指标要求不符。

此外根据上述审核动态,截至 2024 年 6 月底,北交所上市公司 249 家,其中高新技术企业占比 92.37%,国家级专精特新“小巨人”企业占比 48.19%;最近三年平均研发投入为 3,174.67 万元,最近三年平均研发强度(剔除未盈利企业)为 5.97%,最近三年平均研发投入复合增长率为 16.44%。

对比可知,扬德环能的研发投入金额及占营收比、增速皆远远低于已上市的249 家北交所企业均值。不过,开源证券和扬德环能还没有撤回保荐及上市申请。