频繁的高层更迭,加之基金产品的持续低迷表现,管理规模的不断萎缩,以及管理费收入的显著下降,这些因素共同作用下,正在加剧市场对富安达基金未来前景的担忧。在这样的背景下,新任高管团队似乎迫切需要在策略上做出重大调整,以提升产品竞争力和市场表现。

近期,富安达基金的高层变动引起了市场的广泛关注。在公司连续两年出现大额亏损的背景下,原总经理王胜接替蒋晓刚成为新任董事长,而金领千则被任命为总经理。这次人事变动被业内普遍视为公司试图摆脱困境的一次尝试,但能否真正带领富安达基金走出亏损的泥潭,仍然是一个未知数。

高管频换、产品结构单一,管理规模缩小

富安达基金的这次高层换帅并非孤立事件。实际上,过去两年间公司经历了多次高层变动。2023年8月,时任董事长张睿因个人原因辞任,蒋晓刚接过这一职位。然而,蒋晓刚的任期仅持续了一年,便因工作调动离职,董事长一职由原总经理王胜接任。此外,新任总经理金领千迅速上任,而副总经理沈伟青也因工作调动离开公司。这一系列的高管变动,非但未能帮助公司走出困境,反而加剧了内部管理的不稳定,暴露出富安达基金在决策和管理层面的深层次问题。

富安达基金成立于2011年,注册资本为8.18亿元,股东背景雄厚,其最大股东为南京证券,持有公司49%的股份,江苏云杉资本和南京市河西新城区国有资产经营控股集团则分别持有26%和25%的股份。从股东结构来看,富安达基金具备一定的股东资源和资金支持。

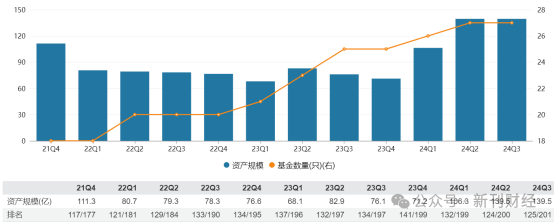

然而,尽管公司拥有这种优势,近年来的业绩表现却大不如前。根据公开数据显示,富安达基金的管理规模在2024年第二季度末仅为139.5亿元,在201家公募基金公司中排名第125位,远低于同行的平均水平。这个数据不仅反映了公司在行业中被边缘化的趋势,也凸显了其在吸引资金和维持规模上的能力已严重不足。

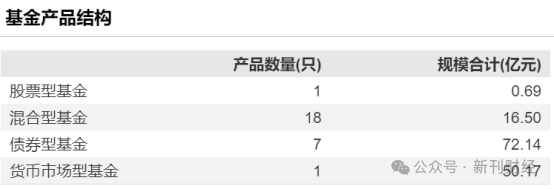

除了管理规模缩减,富安达基金的产品结构问题也不可忽视。近年来,公司的业务过度依赖债券型和货币型基金,超过90%的资产集中在这两类产品中。这种产品结构在市场波动较大、资金流动性不足的情况下,难以提供足够的增长动力。此外,富安达基金的主动权益类产品占比过小,管理规模更是仅为17.19亿元。这不仅限制了公司在多元化投资和创新型产品开发中的竞争力,还使得其在市场激烈的竞争中失去了更多发展的机会。

值得一提的是,公司旗下多只混合型基金濒临清盘风险。数据显示,富安达基金的18只混合型基金中,有9只基金的管理规模低于5000万元。这类“迷你基金”现象显著削弱了公司在公募市场中的竞争力,进一步加剧了其在管理费收入和市场份额方面的困境。

资深基金经理相继离职,旗下基金业绩持续低迷

除了管理规模缩减和产品结构失衡外,富安达基金还面临着严重的人才流失问题,尤其是在基金经理队伍中,资深人员的频繁离职给公司带来了更大的冲击。过去两年里,多位在公司任职多年的资深基金经理相继离职,其中包括吴战峰、张凯瑜和李飞等,他们均在富安达基金工作超过7年,曾积累了丰富的行业经验和市场敏感度。这些老将的流失对富安达基金的投研能力造成了重大影响,使公司在市场竞争中愈发力不从心。

这类核心团队的变动不仅打击了公司的研究和投资能力,还直接拖累了旗下基金产品的表现。据公开数据显示,截至2024年10月,富安达基金旗下共有19只权益类基金产品,其中有11只产品成立以来都是负收益,占总产品数量的一半以上。特别是近三年业绩表现令人堪忧,除4只产品发行期不足三年,其余回报都为负。

值得注意的是,部分主动权益类基金的净值跌幅更是达到了令人震惊的程度。例如,富安达长盈混合和富安达健康人生混合这两只产品在过去一年的净值跌幅均超过了20%。如此大幅的下跌不仅暴露了公司在投资策略上的问题,也反映出基金管理层的动荡对产品表现造成了深远的负面影响。这种不稳定的局面直接影响了投资者的信心,使得富安达基金面临着投资者赎回和市场信任危机。

作为基金公司,长期稳定的投资团队是保持业绩持续增长的关键之一。然而,富安达基金频繁的人事变动则加剧了其基金表现的不确定性,投资者自然会质疑公司的管理能力和未来的业绩表现。随着更多资深管理人员的流失,公司投研团队的整体实力大幅下降,从而导致基金产品难以在竞争激烈的市场环境中取得良好的回报。

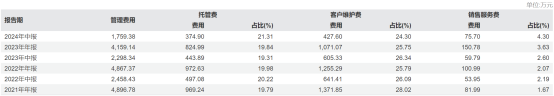

富安达基金的亏损不仅仅来自于产品表现不佳,更体现在管理费收入的持续下滑,这一现象揭示了公司在整体运营中的深层次问题。根据南京证券的2024年中期财报数据,富安达基金在2024年上半年的管理费收入仅为1759万元,同比大幅下降。如此剧烈的下滑反映出公司的管理规模和收入结构正面临巨大的压力。

市场环境的波动无疑对所有基金公司构成挑战,但富安达基金自身的投资管理不善则是导致管理费收入大幅下滑的根本性问题之一。

更为严重的是,富安达基金的公允价值变动收益同样显著下滑,暴露出其在自有资金的投资管理上存在较大风险。例如,截至2024年10月21日,公司持有的“富安达先进制造混合发起式基金”的总回报率为-26.28%,该基金自2022年成立以来,由于公司固有资金参与了发起式基金的认购,公司自有资金至少要持有至2025年。然而,面对市场的剧烈波动,富安达基金未能有效管理其自有资金的投资风险,导致了这只基金的业绩大幅下滑。

这些亏损不仅直接加剧了公司整体财务状况的恶化,还进一步暴露出富安达基金在风险控制和投资管理方面的不足问题。公允价值变动收益的显著下滑,意味着公司在投资决策中未能有效规避市场波动带来的负面影响,特别是在自有资金的管理上,富安达基金的策略显得尤为薄弱。作为一家基金公司,风险控制能力是保障基金产品稳健运行的核心,而富安达基金在这方面显然存在较大的问题。

这类问题不仅限制了公司未来发展的空间,也可能进一步加深其亏损困境。管理层需要正视这些挑战,特别是在内部投资管理和风险控制上,需要采取更为有效的措施,以应对市场波动和内部管理的双重压力。

频繁的高层更迭,加之基金产品的持续低迷表现,管理规模的不断萎缩,以及管理费收入的显著下降,这些因素共同作用下,正在加剧市场对富安达基金未来前景的担忧。在这样的背景下,新任高管团队似乎迫切需要在策略上做出重大调整,以提升产品竞争力和市场表现。然而,这些挑战的解决绝非一朝一夕之事,富安达基金的未来发展仍然充满变数。

编辑 | 吴雪