上一次随着美联储开始降息而出现如此大规模的美国国债抛售时,时任美联储主席格林斯潘正在精心策划一次罕见的软着陆。

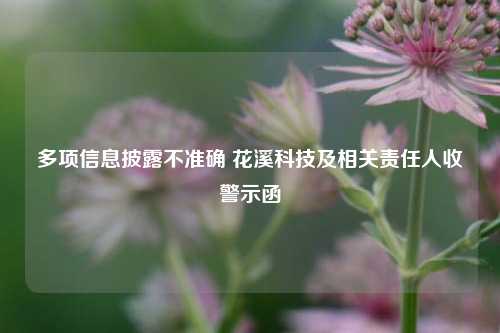

智通财经注意到,自美联储于 9 月 18 日自 2020 年以来首次降息以来,两年期国债收益率已攀升 34 个基点。1995 年,收益率也出现过类似的上涨,当时由格林斯潘领导的美联储成功为经济降温,且没有引发衰退。在 1989 年以来的降息周期中,美联储开始降息一个月后,两年期国债收益率平均下跌了 15 个基点。

德意志银行利率策略师Steven Zeng表示,收益率上升“反映出经济衰退风险的概率降低” 。“数据相当强劲。美联储可能会放慢降息步伐。”

收益率的最新回升表明,美国经济的韧性和金融市场的活跃限制了美联储主席鲍威尔大幅降息的选择。利率互换市场显示,交易员预计美联储将在 2025 年 9 月前将利率降低 128 个基点,而大约一个月前预计的降息幅度为 195 个基点。

由于投资者权衡降息步伐放缓的可能性,本周全球债券市场持续下滑,截至周一,美国国债总回报率今年仅上涨 1.7%。同期,美国国库券的涨幅为 4.3% 。

周二,抛售略有延续,推动10 年期国债收益率上涨约 1 个基点,而周一该收益率已上涨 11 个基点。近期的上涨已使基准收益率升至约 4.2%,高于 9 月 17 日的 15 个月低点 3.6%(就在美联储将借贷成本下调半个基点的前一天)。

周二的交易活动表明市场情绪依然看跌,10 年期美债期货出现了一系列大宗交易。在期权市场,一笔交易的目标是 10 年期国债收益率在 11 月 22 日期权到期时升至约 4.75%。

1995 年,美联储在大幅加息后,六个月内仅三次降息,从 6% 降至 5.25%。当年首次降息后 12 个月,10 年期国债收益率跃升逾 100 个基点,而两年期国债收益率上升 90 个基点。

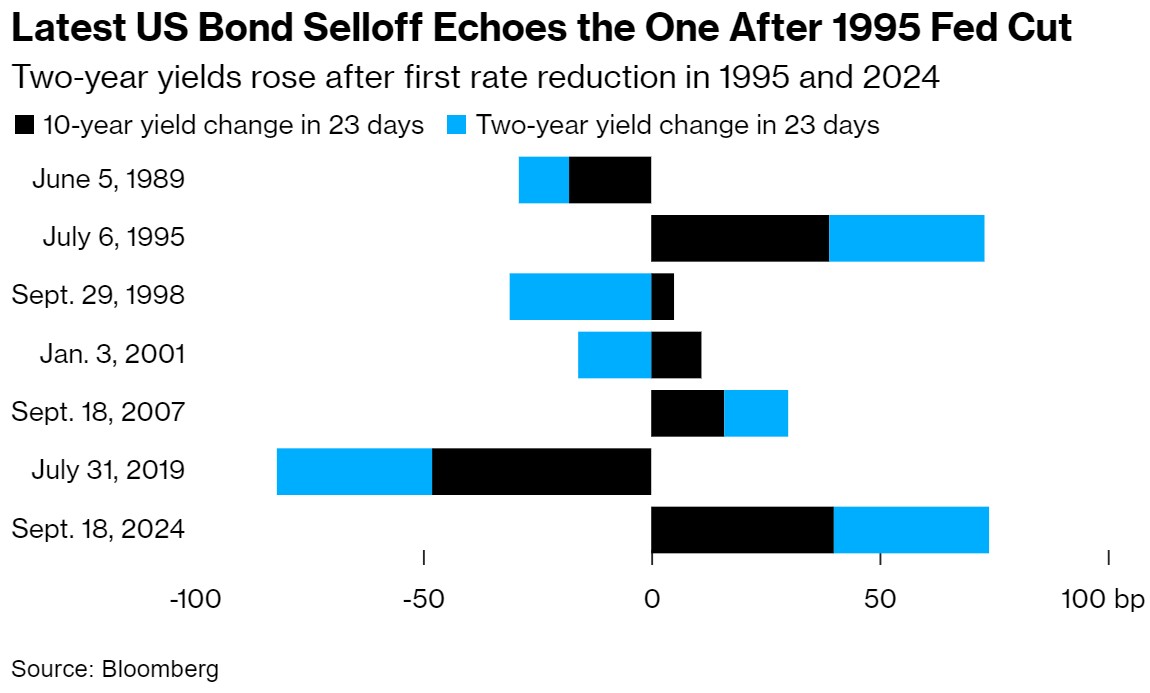

此次收益率上升也反映出人们越来越担心共和党可能在 11 月 5 日的选举中同时控制白宫和国会,这可能会加剧联邦赤字和通胀。

波动性也已加剧。追踪未来一个月美国国债预期波动的洲际交易所美国银行变动指数已攀升至今年最高水平。