来源:国元期货研究

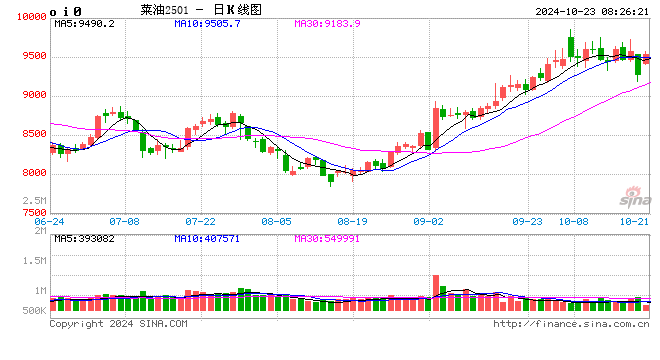

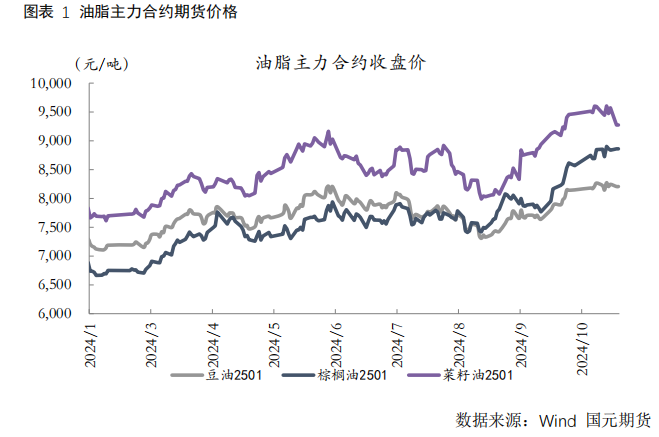

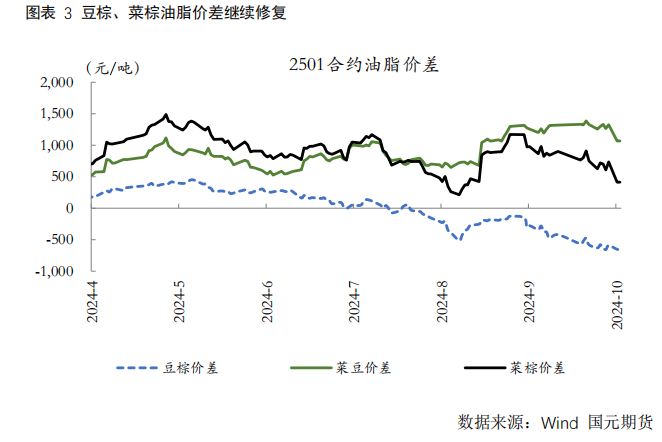

加拿大政府10月18日宣布启动一项程序,允许加拿大企业申请减免对于从中国进口的电动汽车、钢铝制品等加征的关税。加政府计划对自中国进口的“关键制造业“产品加征的附加税也将可以申请减免。该消息一定程度上显示中加贸易关系缓和,国内菜系供应前景忧虑动摇,内盘菜系加速下挫,其中周一菜粕期货大幅跳水领跌期市,主力2501合约一度大跌超过6%,菜油主力合约期价触及近一个月新低,最终持仓减超2万手期价大幅收低3.23%。不过周二市场情绪缓和,棕榈油强势带动之下,菜油跌势暂歇,油脂板块整体仍维持分化走势,其中棕榈油最强,豆油次之,菜油相对弱势,价差机会凸显。

中加贸易摩擦反转,菜系首当其冲

三季度初加拿大宣布,对自华进口电动汽车加征100%附加税于2024年10月1日正式生效,将于2024年10月22日对部分自华进口钢铝制品加征25%附加税。据商务部9月3日消息,加方不顾多方反对和劝阻,对自华进口产品采取歧视性的单边限制措施,中方对此强烈不满、坚决反对,拟将加方有关做法诉诸世贸组织争端解决机制。9月9日,商务部公告,对原产于加拿大的进口油菜籽进行反倾销立案调查。

据近年数据统计,近年国内油菜籽市场进口依存度较高,2020年至2023年,我国菜籽进口依存度由50%左右上升至60%以上。2023年海关数据统计,2023年度国内菜籽进口总量为549.14万吨,其中自加拿大进口菜籽总量为505.02万吨,占比达91.97%,为我国主要菜籽供应来源。此前中加贸易摩擦下,市场对于后市中国菜籽供应忧虑持续升温,但随着本次加拿大释放软化信号,菜系也同样受到更大冲击,菜粕基本回吐此前涨幅,而菜油受相关品种联动性支撑,仍相对坚挺。

国内菜籽、菜油供应充足

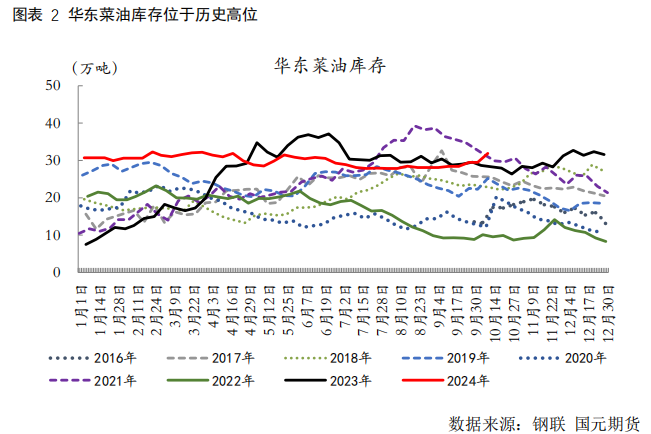

今年中国油菜籽进口量仍大幅攀升。海关数据显示,中国2024年9月油菜籽进口量为80.6869万吨,环比增加35.69%,同比上升151.17%,刷新历史最高水平,高于去年12月创下的73.888万吨。加拿大依然第一大供应国,9月从加拿大进口油菜籽78.3499万吨,环比上升35.83%,同比增加161.76%。据Mysteel调研显示,2024年10月国内进口菜籽量仍维持偏高水平,具体来看,沿海地区进口菜籽预估到港船数6条,菜籽数量约39万吨。四季度随着气温降低,油脂消费开始进入季节性高峰期,菜油整体维持供需两强格局。

另据Mysteel调研显示,截至2024年10月18日,全国重点地区豆油、棕榈油、菜油三大油脂商业库存总量为205.19万吨,较上周减少2.49万吨,跌幅1.20%;同比去年同期下降7.05万吨,跌幅3.32%。其中菜油库存为40.6万吨,环比下降2.96%,同比增长21.92%。

相关品种基本面逻辑分化

棕榈油来看,棕榈油基本面继续提供利好支撑,10月马棕产量延续下滑趋势,印度排灯节前有备货需求,提振马棕出口数据, MPOB将11月毛棕榈油出口关税维持在8%,同时印尼在生柴政策上仍有进一步调整的预期,利好棕榈油消费。国内来看,产地报价高企对国内棕榈油提供较强支撑,国内进口利润低迷限制近月买船,且随着长假结束国内油脂需求表现一般,棕榈油现货性价比受高价影响表现不及豆、菜。

而豆系整体受成本端拖累,价格驱动独立性略弱于菜、棕。美农报告维持丰产预期利空市场,美豆进入收割期,后市供应压力逐渐凸显,南美大豆产区迎来降水,种植进度正常推进,CBOT大豆跌破1000关口。另国内大豆到港高峰已过,十一节假期后油厂开工率开始向正常回归,不过四季度油脂消费旺季之下豆油库存难以积累。

近期行情研判

目前油脂板块交易逻辑主要在于南美大豆产量预期以及东南亚棕榈油产量及生柴政策调整。随着美豆进入收割期,丰产利空逐步被市场所消化,而今年出现拉尼娜现象概率有所增加,延续时间或至明年一季度,按此前年度统计,拉尼娜造成南美大豆产量不及预期概率较高,该忧虑将支撑美豆底部空间。棕榈油来看,四季度产地进入减产周期,马来及印尼棕榈油库存均维持相对低位,后续供应向紧将持续支撑产地价格,同时印尼生柴政策仍存在变数,给予市场波动空间。菜油当前维持供需相对宽松格局,随着中加贸易关系缓和,菜油短期缺乏新的价格驱动因素,以跟随棕、豆油运行为主。对于后市,我们认为油脂将继续维持分化运行,棕榈油相对强势,豆油次之,菜油相对较弱,可考虑做缩菜棕、菜豆价差。

写作日期:2024年10月22日

作者:刘金鹭

农产品分析师

期货从业资格号:F03086822

投资咨询资格号:Z0019372